Что такое учет векселя формула расчета дисконта. Дисконтный вексель. Сколько стоит чужой вексель

Понятие векселя, его виды

Определение 1

Согласно положениям Гражданского Кодекса РФ (ст.815) под векселем понимается ценная бумага, которая удостоверяет ничем не обусловленное обязательство лица, выписавшего вексель (векселедателя) или же иного лица, которое указано в векселе в качестве плательщика (касается переводного векселя) оплатить в случае наступления срока, указанного в векселе, полученную взаймы сумму денежных средств.

Принято делить вексель в основном на два вида – вексель простой и вексель переводной.

- В случае простого векселя существует не обусловленное ничем обязательство должного лица выплатить долг кредитору в том размере и на тех условиях, которые обозначены в векселе и исключительно в нем. Простой вексель выписывается должником в пользу кредитора.

- Переводной вексель означает безусловное веление лица, которое выдало вексель (векселедателя) должному лицу (плательщику) выплатить вексельную сумму в соответствии с требованиями и условиями векселя третьей стороне (векселедержателю). Переводной вексель еще называют траттой, отсюда векселедателя именую трассантом, плательщика – трассатом, а получателя средств по векселю – ремитентом.

Значение векселя в экономике, его особенности

Основой вексельных отношений является денежная сумма, которая выдается в долг, поэтому и вексель, как, например, чек, обращается на рынках как средство платежа относительно его владельца. Иными словами, вексель выполняет в полной мере платежный функционал современных денег.

Вексель как ценная бумага, являющаяся средством платежа, имеет некоторые исключительные особенности, к которым относятся:

- Безусловность векселя – это означает, что ни при каких условиях и обстоятельствах нельзя отменить обязанность уплаты долговой суммы в пользу векселедержателя

- Самостоятельность векселя – данный критерий означает, что вексель с юридической точки зрения привязан к определенному договору, который возникает при конкретной сделке, но в тоже время обособляется от договора и существует в виде самостоятельного документа

- Вексель имеет строго определенные условия и формы его заполнения, должен содержать перечень обязательных реквизитов, при отсутствии хотя бы одного из которых вексель признается ничтожным.

Замечание 1

Отметим, что эмитировать вексель может и государство, и коммерческий банк, и любая компания или предприятие.

Понятие номинала векселя

Понятие номинала векселя довольно нечеткое. Однако суть его в том, что номинал – основной реквизит ценной бумаги (номинальная стоимость, номинальная цена, нарицательная стоимость), банкноты, монеты и пр.

При эмитировании векселя его стоимость – основной параметр. Номинал векселя можно указать прописью или же цифрами непосредственно в тексте документа. Важно знать, что в случае написания номинала и прописью, и печатанием краской при наличии различий в расчет берется номинал, прописанный прописью. Если же в тексте документа встречаются несколько сумм, то ценная бумага принимается выписанной на меньшую из всех указанных.

Зачастую встречается ситуация, когда вексель выписывают с учетом процентов по кредиту. Что в конечном счете отразится на общей сумме по векселю . В таком случае номинал векселя не всегда будет соответствовать надписи на ценной бумаге. Иногда процент и номинал в векселе указываются в отдельности.

В случае, если покупатель товара желает выписать вексель с дисконтом, то его номинал, который выписывается покупателем, определится по формуле:

Номинальная стоимость векселя = Цена продажи векселя $\cdot (1+ \frac{срок \ векселя \cdot ставка}{365 \cdot 100})$

Определение 2

По сути, дисконт – разница между номинальной стоимостью векселя и непосредственно стоимостью товаров, работ, услуг, для оплаты которых и выписывается ценная бумага.

Обычно вексель с дисконтом выписывается с конкретным сроком погашения – На конкретную дату, или же во столько-то времени от составления.

Важно помнить, что номинал векселя – один из его обязательных реквизитов, отсутствие которого приводит к признанию векселя ничтожным.

Если банк или иная организация выпускает собственный дисконтный вексель, то, как правило, предполагается, что, номинальная стоимость данного векселя выше, чем цена его реализации, так как доход по дисконтному векселю векселедержатель получает за счет дисконта.

Дисконт – разница между ценой покупки векселя и его номинальной ценой (вексельной суммой, указанной в тексте векселя).

Как производится расчет дисконта по векселям для целей определения доходности векселя и для целей бухгалтерского учета?

Расчет дисконта при выпуске векселя (доходность векселя)

При расчете дисконта векселедатель, выпускающий собственный вексель, учитывает:

срок, до которого вексель не может быть предъявлен к оплате (т.е, в течение какого срока векселедатель может пользоваться средствами, привлеченными от выпуска векселя);

стоимость ресурсов (% ставка), по которой векселедатель привлекает (смог бы привлечь) аналогичную сумму денежных средств на аналогичный срок.

Если договором между векселедателем, выпускающим собственный вексель, и будущим векселедержателем установлена цена реализации векселя, то для расчета дисконта необходимо определить номинальную (вексельную) стоимость векселя. Это можно сделать по формуле:

при этом:

Срок векселя – количество календарных дней с даты, следующей за датой выписки векселя по дату погашения векселя, обозначенную в тексте векселя.

Следует учесть, что, как правило, векселя сроком «по предъявлении» с дисконтом выпускать не целесообразно. Ведь такой вексель может быть предъявлен к платежу в течение года с даты выписки в любой день и определить его срок для расчета разумной суммы дисконта и, соответственно, доходности такого векселя, не представляется возможным.

Ситуация по векселям сроком «по предъявлению, но не ранее определенной даты» примерно аналогичная, но расчет дисконта по такому векселю все же возможно произвести исходя из срока с даты следующей за датой выписки векселя по эту определенную дату. Порядок выпуска таких векселей и расчета дисконта по ним лучше определить учетной политикой.

% ставка – ставка привлечения ресурсов на срок, аналогичный сроку векселя. Для расчета обычно используется процентная ставка, по которой векселедатель смог бы привлечь денежные ресурсы на указанный срок. Ориентиром могут являться ставки по межбанковским кредитам, средние ставки по кредитам или депозитам, ставка рефинансирования и т.п. Порядок установления таких ставок определяется векселедателем в учетной политике. Банки порядок установления процентных ставок по привлеченным и размещенным ресурсам в соответствии со сроками, прописывают, как правило, в Депозитной политике.

Расчет дисконта по векселям. Пример 1.

ООО «Трактор» изъявило желание приобрести собственный дисконтный вексель Банка за 200000 рублей сроком на 3 месяца. Банк выпускает собственный вексель 01.03.2012 года сроком предъявления 01.06.2012 года (срок обращения векселя 92 дня). Т.е., ООО «Трактор» может предъявить данный вексель к погашению 01.06.2012 или в два следующих после этой даты дня.

Если вексель не предъявлен в указанный срок, то ООО «Трактор» может предъявить его в течение установленного гражданским законодательством срока исковой давности – 3 года

Банк устанавливает процентные ставки согласно разработанной Депозитной политике с учетом анализа рынка процентных ставок, сложившихся на текущий момент. Стоимость ресурсов, привлекаемых банком на срок 3 месяца – 6 % годовых.

Расчет номинальной суммы векселя (округление до рублей):

Таким образом, банк выпускает собственный вексель номинальной стоимостью 203016 рублей сроком предъявления 01.06.2012 года. ООО «Трактор» приобретает данный вексель с дисконтом 3016 рублей (203016 – 200000) за 200000 рублей.

Аналогичный порядок расчета дисконта при выпуске собственного дисконтного векселя можно предложить, если указанный в примере дисконтный вексель будет сроком «по предъявлении, но не ранее 01.06.2012 года». Конечно, срок обращения данного векселя будет уже не 92 дня, а 92 дня + 366 дней= 458 дней (по 01.06.2013 года). Но расчет дисконта, в целях реализации данного векселя, банку целесообразнее произвести исходя из тех же 92 дней, так как после 01.06.2012 года, вексель может быть предъявлен в любой день.

При расчете дисконта по векселю следует учитывать количество дней в году в период обращения векселя. Если период обращения векселя захватывает два года с разным количеством дней (365 и 366), то расчет следует скорректировать.

Расчет дисконта по векселям.Пример 2.

В данных Примера 1 изменим срок обращения векселя, пусть он равен 337 дней с 01.03.2012 по 01.02.2013 года. Таким образом, вексель обращается 305 дней в 2012 году и 32 дня в 2013 году.

2012 год – 366 дней, 2013 года – 365 дней.

Расчет номинала векселя:

Дисконт равен 11052 рубля (211052 - 200000).

Расчет дисконта по векселям для целей бухгалтерского учета

Для целей бухгалтерского учета дисконта по выпущенным или приобретенным векселям имеет значение уже не срок, в течение которого векселедатель может пользоваться ресурсами, привлеченными от выпуска векселя и в соответствии с которым рассчитывается доходность по векселю, а срок обращения векселя.

В соответствии с 22. Положения Минфина РФ "Учет финансовых вложений" ПБУ 19/02" и с п. 3.3.3.(Приложения 10) Положения Банка России «О Правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации» от 16.07.2012 № 385-П, дисконт по векселям относится в бухгалтерском учете на финансовый результат равномерно в течение срока обращения векселя:

Ежемесячно на расходы – векселедателем по собственным выпущенным векселям;

Ежемесячно на доходы – векселедержателем по приобретенным (учтенным векселям).

Для банков такой подход подтвержден и разъяснениями Банка России.

Расчет дисконта дисконта по векселям и его отражение в бухгалтерском учете производится:

в месяц выпуска векселя - с даты, следующей за датой выписки векселя (за датой приобретения векселя третьего лица) по последний календарный день месяца;

в последующие месяца (за исключением месяца, предъявления веселя к оплате и/или окончания срока его обращения) – с 1 числа месяца по последнее число месяца включительно;

в месяц предъявления веселя к оплате и/или окончания срока его обращения - с 1 числа месяца по дату предъявления векселя и/или окончания срока его обращения включительно.

Ежемесячный расчет дисконта по векселям для целей бухгалтерского учета будет производиться по формуле:

Под отчетным периодом понимается текущий месяц.

Расчет дисконта по векселям для бухгалтерского учета по данным приведенного выше Примера 1:

1. Вариант, если вексель выпущен сроком предъявления 01.06.2012 года (срок обращения – 92 дня):

Векселедатель начислит и отразит в расходах, а векселедержатель в доходах (метод начисления) сумму дисконта:

31.03.2012 года:

3016 руб./92 дня х 30 дней (в марте) = 983, 48 руб.

30.04.2012 года:

3016 руб./92 дня х 30 дней (в апреле) = 983, 48 руб.

31.05.2012 года:

3016 руб./92 дня х 31 день (в мае) = 1016, 26 руб.

01.06.2012 года (доначисление в дату погашения векселя):

3016 руб./92 дня х 1 день (в июне) = 32, 78 руб.

2. Вариант, если вексель выпущен сроком «по предъявлению, но не ранее 01.06.2012 года» (срок обращения – 458 дней) (для примера: пусть ООО «Трактор» предъявило вексель к погашению 05.08.2012 года):

Векселедатель начислит и отразит в расходах, а векселедержатель в доходах (метод начисления)сумму дисконта:

31.03.2012 года:

3016 руб./458 дней х 30 дней (в марте) = 197, 55 руб.

30.04.2012 года:

3016 руб./458 дней х 30 дней (в апреле) = 197, 55 руб.

31.05.2012 года:

3016 руб./458 дня х 31 день (в мае) = 204, 14 руб.

30.06.2012 года:

3016 руб./458 дня х 30 дней (в июне) = 197, 55 руб.

31.07.2012 года:

3016 руб./458 дня х 31 день (в июле) = 204, 14 руб.

05.08.2012 года векселедатель доначислит в расходах, а векселедержатель в доходах разницу между общей суммой дисконта и суммой дисконта, отраженную на финансовом результате ранее:

3016 – (197, 55+197, 55+204, 14+197, 55+204, 14)=3016 – 1000, 93 = 2015, 07 руб.

Следует отметить, что дисконтные векселя не оплачиваются векселедателем в сумме, большей, чем номинал векселя, даже, если вексель предъявлен к погашению по истечении срока обращения.

Если приобретен дисконтный вексель третьего лица, то расчет дисконта, в целях отражения его в бухгалтерском учете, производится приобретателем векселя, исходя из оставшегося срока обращения векселя.

Расчет дисконта по векселям.Пример 3.

31.05.2011 Организация А получила вексель третьего лица (банка) от организации В в оплату своих товаров. Дата выписки векселя 01.02.2011, номинал векселя 100000 рублей, цена приобретения 90000 рублей, т.е. дисконт – 10000 рублей. Вексель сроком предъявления 01.09.2011 года.

Оставшийся срок обращения векселя равен 92 дня (30 дней в июне +31 день в июле + 31 день в августе + 1 день в сентябре).

Организация А отразит дисконт в бухгалтерском учете (метод начисления) в сумме.

Процентным называется вексель в тексте которого содержится условие об уплате процентов на вексельную сумму. С целью избежания судебных разбирательств, является более правильным следующее написание условий о процентах:

"Проценты из расчета 10 % годовых (год – 365(366) дней)" (вексель по предъявлении).

Если вексель сроком "столько то времени от составления" или "на определенную дату", то указывается общая сумма к погашению (номинал + сумма причитающихся процентов):

"Обязуюсь уплатить по векселю сумму (указывается общая сумма: номинала +%)".

Дисконтный вексель не содержит в тексте условий о процентах, продается по цене ниже номинала (с дисконтом). Дисконт - разница между номиналом векселя и его покупной ценой.

Основным представляется деление векселей на простые и переводные. Различие между ними в самом общем виде проявляется в том, что:

- простой вексель (или "соло-вексель") составляется и подписывается должником и содержит его безусловное обязательство уплатить кредитору определенную сумму в обусловленный срок и в определенном месте;

- переводной вексель (или "тратта") составляется и подписывается кредитором (трассантом) и содержит "приказ" должнику (трассату) оплатить в указанные сроки обозначенную в векселе денежную сумму третьему лицу (ремитенту).

Кроме того, если простой вексель должен содержать простое и ничем не обусловленное обещание (обязательство), то переводной вексель - простое и ничем не обусловленное предложение (просьбу) уплатить определенную денежную сумму.

Таким образом, если по простому векселю векселедатель сам обязывается (обещает) совершить платеж, то по переводному векселю он предлагает сделать это указанному в векселе третьему лицу (плательщику). В этом и заключается основное отличие простого векселя от переводного. Существовавшая ранее точка зрения, согласно которой переводной вексель отличается от простого возможностью его передачи третьим лицам, не обоснована, так как в соответствии с действующим законодательством путем совершения передаточной надписи (индоссамента) могут быть переданы права как по переводному, так и по простому векселю.

Законодатель традиционно выделяет только две разновидности векселя. Как мы уже отметили – это переводной и простой вексель.

В теории вексельного права выделяют и иные разновидности векселя. В частности: казначейские, бронзовые, дружеские, встречные; - в зависимости от обеспечения: обеспеченные и необеспеченные; предъявительский и ордерный.

Вексель широко используется в банковской практике - привлечение денежных средств, обеспечение по кредитам, в виде кредита, рак расчетный документ и т.д.

В международной банковской деятельности широкое применение получили различные виды оборотных документов, используемых главным образом в расчетных и депозитных операциях банков.

Термин "оборотные документы" (transferable documents) возник и широко применяется в английской юридической литературе и законодательстве.

Развитие хозяйственных отношений приводит к развитию различных форм расчетов, одной из которых являются расчеты при помощи ценных бумаг, а именно векселей. Такие расчеты можно отнести к расчетам с отсрочкой платежа, так как фактически уплата за поставленные товары, работы, услуги не осуществляется, а выдается денежное обязательство об их оплате в будущем. Указанная отсрочка не может быть бесплатной, за нее необходимо уплатить некую сумму вознаграждения, под которым следует понимать процент или дисконт. Основными законодательными актами, регулирующим обращение векселей на территории России, является Положение ЦИК и СНК СССР от 07.08.1937 г. № 104/1341 «О введении в действие положения о переводном и простом векселе» и Федерральный закон «О переводном и простом векселе», которые регламентирует порядок составления и форму векселя; вопросы индоссамента, акцепта, аваля, сроков платежа и др. В случаях отсутствия специальных норм в вексельном законодательстве, судам следует применять общие нормы ГК РФ к вексельным сделкам с учетом их особенностей.

Главными свойствами векселя являются строгая формальность, безусловность и абстрактность. Это означает, что для векселя действует правило: чего нет в векселе, того не существует.

К обязательным реквизитам векселя относятся:

1) наименование «вексель», включенное в самый текст документа и выраженное на том языке, на котором этот документ составлен;

2) простое и ничем не обусловленное предложение (обещание) уплатить определенную сумму;

3) наименование плательщика (только в переводном векселе);

4) срок платежа;

5) место, в котором должен быть совершен платеж;

6) наименование того, кому или по приказу кого платеж должен быть совершен;

7) дата и место составления векселя;

8) подпись векселедателя.

К указанному перечню следует применять оговорки, содержащиеся в ст. 2 Положения «О переводном и простом векселе» № 104/1341:

1) переводный вексель, срок платежа по которому не указан, рассматривается как подлежащий оплате по предъявлении;

2) при отсутствии любого указания место, обозначенное рядом с наименованием плательщика, считается местом платежа и вместе с тем местом жительства плательщика;

3) переводный вексель, в котором не указано место его составления, признается подписанным в месте, обозначенном рядом с наименованием векселедателя.

С учетом указанных оговорок ряд реквизитов векселя условно можно считать необязательными, к ним относятся срок платежа, место, в котором должен быть совершен платеж, и место составления векселя.

Формальность векселя проявляется в том, что отсутствие хотя бы одного из обязательных реквизитов лишает вексель юридической силы.

Согласно п. 5 «Обзора практики разрешения споров, связанных с использованием векселя в хозяйственном обороте» (информационное письмо Президиума Высшего арбитражного суда РФ от 25.07.1997 г. № 18) включение в текст векселя условия о том, что срок платежа устанавливается указанием на вероятное событие, является нарушением требований к форме векселя и влечет его недействительность. Положение «О переводном и простом векселе» исключает возможность указания сроков по векселю способами иными, чем установлено ст. 33 этого Положения. Следовательно, ввиду дефекта формы такой документ не может быть признан имеющим силу векселя.

Отсутствие в документе любого из обязательных вексельных реквизитов лишает его силы векселя. Вместе с тем отсутствие у документа вексельной силы не препятствует рассмотрению его в качестве долгового документа иной правовой природы – долговой расписки.

В соответствии с Письмом Госналогслужбы РФ и Минфина РФ № от 08.12.1993 г. № НП-4-01/196н, 142 «О некоторых вопросах налогообложения, возникающих в связи с использованием ценных бумаг» вексель, выданный покупателем (векселедателем) своему поставщику, отражается на отдельных субсчетах к счетам расчетов по номинальной стоимости:

1) у покупателя – на счете 60 «Расчеты с поставщиками и подрядчиками», субсчет «Векселя выданные»;

2) у поставщика – на счете 62 «Расчеты с покупателями и заказчиками», субсчет «Векселя полученные».

В соответствии с данным Письмом разница между номинальной стоимостью векселя и стоимостью полученных товаров отражается в зависимости от конкретного содержания по дебету счетов учета производственных запасов, затрат на производство в корреспонденции с кредитом счета учета расчетов.

В целях равномерного включения в расходы вышеуказанной разницы по векселям, выданным в оплату за выполненные работы и оказанные услуги, организация может предварительно учесть ее на счете 97 «Расходы будущих периодов».

В налоговом учете разница является процентами за отсрочку платежа, которая признается равномерно в течение срока обращения векселя в составе внереализационных расходов с учетом ограничений, установленных ст. 269 НК РФ.

В соответствии с подп. 3 п. 1 ст. 162 НК РФ налоговая база по НДС увеличивается на суммы, полученных в виде процента (дисконта) в счет оплаты за реализованные товары, работы, услуги облигациям и векселям, процента по товарному кредиту в части, превышающей размер процента, рассчитанного в соответствии со ставками рефинансирования Банка России, действовавшими в периодах, за которые производится расчет процента. Все перечисленные суммы включаются в налоговую базу только при реальном получении.

В момент получения векселя доход в виде дисконта начислен в бухгалтерском учете, но не получен.

В связи с этим НДС целесообразно начислить как отложенное налоговое обязательство.

На сумму отложенного налога в бухгалтерском учете производится следующая запись:

При погашении векселя векселедателем в бухгалтерском учете будут сделаны следующие записи:

Дебет счета 51 «Расчетный счет»,

Кредит счета 62 «Расчеты с покупателями и заказчиками», субсчет «Векселя полученные» и одновременно:

Дебет счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Отложенное обязательство по НДС», Кредит счета 68 «Расчеты по налогам и сборам».

Если вексель используют как средство платежа за приобретенные товары, то в бухгалтерском учете делаются следующие записи:

1) товар принят к учету без НДС: Дебет счета 41 «Товары»,

2) выделен НДС:

Дебет счета 19 «Налог на добавленную стоимость по приобретенным ценностям»,

Кредит счета 60 «Расчеты с поставщиками и подрядчиками»;

3) вексель передан в оплату товаров:

Дебет счета 60 «Расчеты с поставщиками и подрядчиками»,

Кредит счета 62 «Расчеты с покупателями и заказчиками», субсчет «Векселя полученные»;

4) списана разница между номинальной стоимостью векселя и стоимостью полученных товаров:

Дебет счета 91 «Прочие доходы и расходы», Кредит счета 62 «Расчеты с покупателями и заказчиками», субсчет «Векселя полученные»;

5) НДС по приобретенным и оплаченным векселем товарам предъявлен к вычету:

Дебет счета 68 «Расчеты по налогам и сборам», Кредит счета 19 «Налог на добавленную стоимость по приобретенным ценностям».

Если дисконт, с которого был начислен НДС, реально не получен, на сумму отложенного обязательства делается сторнировочная запись:

Дебет счета 91 «Прочие доходы и расходы», Кредит счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Отложенное обязательство по НДС».

Согласно ст. 271 и 328 НК РФ по договорам займа и иным аналогичным договорам, срок действия которых приходится более чем на один отчетный период, доход признается полученным и включается в состав внереализационных доходов на конец соответствующего отчетного периода. Этот порядок распространяется и на проценты по собственному векселю покупателя. В связи с этим сумма дисконта, учтенная в бухгалтерском учете в составе прочих доходов в момент получения векселя, в налоговом учете признается доходом равномерно в течение срока обращения векселя.

В соответствии с п. 1 ст. 248 НК РФ при определении доходов из них исключаются суммы налогов, предъявленных покупателю (НДС, акцизы и налог с продаж). Согласно ст. 280 НК РФ доходы организации от реализации и иного выбытия ценных бумаг определяются исходя из цены выбытия ценной бумаги, а также суммы процентного дохода, выплаченной покупателем и эмитентом. При этом в доход не включается сумма процентного дохода, ранее учтенная при налогообложении.

В соответствии со ст. 280 НК РФ убытки, понесенные в отчетном периоде от операций с ценными бумагами, не обращающимися на организованном рынке ценных бумаг, признаются в пределах прибыли, полученной от операций с ними.

Бухгалтерский учет ценных бумаг, в том числе векселей, регулируется ПБУ 19/02.

Векселя принимаются к учету в сумме фактических затрат на их приобретение. Вексель может быть приобретен непосредственно у векселедателя или на вторичном рынке, включая передачу покупателем в качестве средства платежа за реализованные товары (работы, услуги).

Фактическими затратами на приобретение векселя являются:

1) суммы, уплачиваемые в соответствии с договором продавцу;

2) суммы, уплачиваемые за информационные и консультационные услуги;

3) вознаграждения, уплачиваемые посредническим организациям;

4) иные расходы, непосредственно связанные с приобретением векселей.

Если для приобретения векселей использовались заемные средства, то проценты за пользование этими средствами учитываются в соответствии с Положением по бухгалтерскому учету «Расходы организации» ПБУ 10/99 (утв. Приказом Минфина России от 06.05.1999 г. № 33н) и ПБУ 15/01 «Учет займов и кредитов и затрат по их обслуживанию», т. е. в составе операционных расходов (счет 91 «Прочие доходы и расходы»). Исключение составляет ситуация, предусмотренная п. 15 ПБУ 15/01, согласно которой в случае, если средства полученных займов и кредитов используются для предварительной оплаты материально-производственных запасов и других ценностей, работ, услуг, проценты по ним относятся на увеличение дебиторской задолженности, образовавшейся в связи с предварительной оплатой. В связи с этим если оплата в виде аванса (предоплаты) за приобретаемые векселя осуществляется за счет заемных средств, то проценты за пользование этими заемными средствами, начисленные до принятия векселей к учету, включаются в их стоимость. После принятия векселей к учету проценты за пользование заемными средствами включаются в состав операционных расходов.

Операции, связанные с приобретением векселей, отражаются в бухгалтерском учете следующими записями:

Дебет счета 58 «Финансовые вложения», субсчет «Долговые ценные бумаги»,

Кредит счета 51 «Расчетные счета» (62 «Расчеты с покупателями и заказчиками», 76 «Расчеты с разными дебиторами и кредиторами»).

Векселя могут быть дисконтными и процентными. Кроме того, организация может приобретать любой вексель по цене выше (ниже) номинальной стоимости.

Согласно п. 22 ПБУ 19/02 «Учет финансовых вложений» для долговых ценных бумаг, не имеющих рыночной котировки, разрешается равномерно относить разницу между первоначальной стоимостью и номинальной стоимостью в течение срока обращения равномерно причитающегося по ним дохода на операционные доходы (расходы). Данная норма является элементом учетной политики. Однако к векселям она неприменима, так как по ним не выплачиваются промежуточные доходы. Проценты по векселю начисляются только в момент его предъявления к оплате. В связи с этим в бухгалтерском учете доходы (расходы) отражаются при выбытии векселя.

Вексель может быть предъявлен к погашению векселедателю или передан в качестве средства платежа за приобретаемые товары (работы, услуги). Причитающаяся векселедержателю сумма отражается по Кредиту счета 91 «Прочие доходы и расходы» в корреспонденции со счетом 60 «Расчеты с поставщиками и подрядчиками» или 76 «Расчеты с разными дебиторами и кредиторами». Для накопления информации, позволяющей составить форму № 2 «Отчет о прибылях и убытках», целесообразно открывать к счету 91 «Прочие доходы и расходы» отдельные субсчета «Проценты к получению» и «Доходы от реализации (выбытия) ценных бумаг» (без процентов).

Порядок бухгалтерского учета векселей является упрощенным, поскольку предполагает, что факт реализации товаров (работ, услуг) и погашение обязательства по их оплате векселем происходят одновременно. На практике почти всегда существует промежуток времени между моментом реализации и получением векселя. Эти два факта хозяйственной деятельности в бухгалтерском учете отражаются в следующем порядке:

Дебет счета 62 «Расчеты с покупателями и заказчиками», Кредит счета 91 «Прочие доходы и расходы», субсчет

«Прочие доходы» – отражение реализации выполненных строительно-монтажных работ.

Дебет счета 62 «Расчеты с покупателями и заказчиками», субсчет «Векселя полученные»,

Кредит счета 62 «Расчеты с покупателями и заказчиками» – получение векселя в оплату выполненных строительно-монтажных работ.

НДС по выполненным работам в случае определения выручки для целей налогообложения по мере оплаты учитывается по кредиту счета 76 «Расчеты с разными дебиторами и кредиторами» на отдельном субсчете в корреспонденции со счетами реализации. Следовательно, одновременно с отражением реализации выполняется следующая бухгалтерская проводка:

Дебет счета 91 «Прочие доходы и расходы», субсчет «прочие расходы»,

Кредит счета 76 «Расчеты с разными дебиторами и кредиторами» – начисление задолженности бюджету по НДС.

В целях налогообложения при расчете за товар векселем датой совершения оборота считается день поступления денежных средств по векселю на счета в учреждения банков. НДС подлежит уплате через 207 дней после поступления денежных средств на расчетный счет предприятия, что отражается в бухгалтерии проводками:

Дебет счета 51 «Расчетные счета»,

Кредит счета 62 «Расчеты с покупателями и заказчиками», субсчет «Векселя полученные» – получение средств при погашении векселя.

Дебет счета 76 «Расчеты с разными дебиторами и кредиторами»,

Кредит счета 68 «Расчеты по налогам и сборам» – отнесение на расчеты с бюджетом НДС по выполненным строительно-монтажным работам (в момент оплаты).

Если в оплату выполненных работ получен вексель третьего предприятия и он передан векселедержателем другой организации (в оплату за поставку товаров, выполненные работы, оказанные услуги) до окончания срока платежа по нему, то в этом случае поступление средств по векселю отражается по дебету счетов учета денежных или других средств, иного имущества (в зависимости от конкретного содержания хозяйственной операции) и кредиту счета 62 «Расчеты с покупателями и заказчиками», субсчет «Векселя полученные». В данном случае вместо денежных средств поступают иные средства (а именно, строительные материалы), следовательно, моментом оплаты заказчиком выполненных строительных работ можно считать дату поступления строительных материалов. Такой порядок предполагает, что поступление материалов и передача векселя происходят одновременно, тогда эта операция отражается в учете следующими записями:

Кредит счета 62 «Расчеты с покупателями и заказчиками», субсчет «Векселя полученные» – оприходованы на склад материалы согласно первичным документам (без НДС);

2) Дебет счета 19 «НДС по приобретенным ценностям», Кредит счета 62 «Расчеты с покупателями и заказчиками», субсчет «Векселя полученные» – отражен НДС по поступившим материальным ценностям;

3) Дебет счета 68 «Расчеты по налогам и сборам»,

Кредит счета 19 «НДС по приобретенным ценностям» – отнесение на расчеты с бюджетом НДС по поступившим материалам;

4) Дебет счета 76 «Расчеты с разными дебиторами и кредиторами»,

Кредит счета 68 «Расчеты по налогам и сборам» – отнесение на расчеты с бюджетом НДС по выполненным строительно-монтажным работам, в оплату которых получен вексель.

Если поступление материалов и передача векселя происходят не одновременно, то сначала поступают материалы, затем передается вексель в погашение кредиторской задолженности:

1) Дебет счета 10 «Материалы»,

2) Дебет счета 19 «НДС по приобретенным ценностям», Кредит счета 60 «Расчеты с поставщиками и подрядчиками» – отражен НДС по поступившим материальным ценностям;

3) Дебет счета 60 «Расчеты с поставщиками и подрядчиками»,

Кредит счета 62 «Расчеты с покупателями и заказчиками», субсчет «Векселя полученные» – выдан поставщику вексель третьей организации в оплату поставленных материалов.

Сначала передается вексель в счет предстоящей поставки материалов:

1) Дебет счета 60 «Расчеты с поставщиками и подрядчиками», субсчет «Расчеты по авансам выданным», Кредит счета 62 «Расчеты с покупателями и заказчиками», субсчет «Векселя полученные» – выдан поставщику вексель третьей организации в качестве предоплаты за поставку материалов;

2) Дебет счета 10 «Материалы»,

Кредит счета 60 «Расчеты с поставщиками и подрядчиками» – оприходованы на склад материалы согласно первичным документам (без НДС);

3) Дебет счета 19 «НДС по приобретенным ценностям», Кредит счета 60 «Расчеты с поставщиками и подрядчиками» – отражен НДС по поступившим материальным ценностям;

4) Дебет счета 60 «Расчеты с поставщиками и подрядчиками»,

Кредит счета 60 «Расчеты с поставщиками и подрядчиками», субсчет «Расчеты по авансам выданным» – зачтена сумма аванса при поступлении строительных материалов.

В случае определения выручки от реализации работ для целей налогообложения по мере ее оплаты налогооблагаемая база для расчета налога на прибыль определяется при безналичных расчетах – по мере поступления средств за работы на счета в учреждения банков, а при расчетах наличными деньгами – по поступлении средств в кассу, т. е. аналогично НДС.

В соответствии со ст. 250, 271 и 328 НК РФ проценты по векселям признаются доходом на конец соответствующего отчетного периода независимо от даты выплаты дохода векселедателем.

Согласно п. 3 ст. 43 НК РФ процентами признается любой заранее заявленный доход, в том числе в виде дисконта, полученный по долговому обязательству любого вида. Исходя из вышеприведенной формулировки дисконт, приравненный к процентам, может быть только у первого векселедержателя. У всех последующих векселедержателей может возникать разница между номинальной стоимостью и суммой фактических затрат на приобретение векселя.

Согласно п. 1 ст. 328 НК РФ на конец соответствующего отчетного периода сумма дохода по векселям определяется в соответствии с условиями не только их выпуска, но и передачи (продажи).

Таким образом, в течение времени владения векселем векселедержатель равномерно начисляет доход независимо от того, каким образом этот вексель был приобретен (у векселедателя с оплатой денежными средствами, на вторичном рынке с оплатой денежными средствами, в качестве средства платежа за реализованный товар и т. д.).

Порядок расчета дохода, приходящегося на первый квартал 2003 г., зависит от срока платежа по векселю.

В соответствии со ст. 33 Положения «О простом и переводном векселе» вексель может быть выдан со сроком:

1) по предъявлении;

2) во столько-то времени от предъявления;

3) во столько-то времени от составления;

4) на определенный день.

Согласно ст. 34 Положения «О простом и переводном векселе» вексель «по предъявлении» должен быть предъявлен к платежу в течение 1 года с даты его составления.

В соответствии со ст. 328 НК РФ процентный доход, предусмотренный условиями передачи векселя, определяется исходя из цены сделки, номинальной стоимости векселя и срока, оставшегося до его предъявления к погашению. Все сроки в векселях начинаются со дня, следующего за исходной датой. Период обращения данного векселя – 181 день.

Введение в обращение любой ценной бумаги имеет конечной целью получение прибыли. Конечная ее сумма зависит от множества факторов. При наличии знаний можно самостоятельно рассчитать доходность векселя с помощью формулы расчета.

Основные понятия

Прежде всего, необходимо разобраться с определениями, которые используются при проведении операций с векселями. Во-первых, сам вексель. Это название используют относительно письменного денежного обязательства лица, предоставившего данную ценную бумагу (векселедателя) в будущем уплатить долг кредитору (векселедержателю).

В процессе требований возврата денег в установленный срок может участвовать еще и третье лицо – акцептант. Это тот человек (или организация), который обязуется произвести оплату по предъявленному векселю.

Финансовая система использует следующие виды векселей:

- Простой и переводной. Они имеют различия по количеству участников сделки.

- Товарный и казначейский. Эти векселя градируются в зависимости от характера проводимой сделки.

- Бронзовые и встречные. Они различаются возможностью обеспечения.

- Предъявительский и ордерный. В основе их различий лежит способ передачи.

Вексель призван принести своему владельцу доход, который в данном случае может быть двух видов:

- Проценты, которые положено начислить на вексельную сумму.

- Дисконт. Так называют денежную разницу между суммой, которая определена по бумаге самим должником и той, которая была установлена при его реализации.

Учет векселя – это продажа ценной бумаги векселедержателем кредитной организации до того, как наступит срок его предъявления.

Для конкретного случая могут использоваться различные виды векселей

Номинал векселя

Если говорить о понятиях, связанных с операциями по ценным бумагам, то становится понятно, что не все их можно четко определить. При всей размытости в терминологии можно лишь смело утверждать, что номинал векселя – это его основной реквизит.

Это значение обязательно должно быть прописано на лицевой стороне (цифрами и буквенным обозначением). Если по каким-то причинам, на бумаге будут указаны сразу несколько сумм, то номиналом будет считаться та, что меньше всех. А когда данный реквизит отсутствует, то вексель автоматически признается ничтожным.

При условии, что вексель выдают сразу с учетом процентов по кредиту. Естественно, что от этого факта будет существенным образом зависеть общая сумма бумаги. В таком случае необходимо принимать во внимание, что номинал и сумма, указанная на лицевой стороне не будут совпадать. Но так бывает не всегда. Указывать отдельно проценты и номинальную стоимость не возбраняется.

Когда создают вексель с дисконтом, то его номинал можно определить по следующей формуле:

Как определить цену продажи векселя

Расплачиваясь за товары и услуги, граждане зачастую и не подозревают, что в ряде случаев с этой целью можно использовать не только стандартные денежные банкноты, но и иные виды ценных бумаг. Например, можно выписать чек или составить вексель (естественно, что в данном случае речь идет о дисконтном виде).

В таких ситуациях в первую очередь всегда надо знать, как определяется цена векселя. Естественно, что если продавцом является не векселедатель, то и на стоимость повлиять уже никак не удастся. Поэтому, прежде чем покупать бумагу, следует просчитать, сколько удастся за нее получить при погашении. Для прибыли необходимо, чтобы эта сумма была больше уплаченной.

На текущий момент при расчетах желательно отталкиваться от следующих представлений: соотношение процентной ставки и оставшегося до погашения срока. Если предполагается, что покупку будет осуществлять кредитная организация, то для расчета ставки следует отталкиваться от среднего показателя тех значений, которые данное финансовое предприятие использует, предоставляя займы. Все прочие структуры могут ориентироваться на ставку рефинансирования (в 2018 г. она равна 7, 75 % годовых).

Такой тариф имеет для большинства лиц определенную выгоду (речь в первую очередь о продавцах). Ведь в банке (например, в ВТБ и в Сбербанке) получение займа с таким процентом доступно немногим. Если ставка рефинансирования неприемлема, то необходимо учесть повышенные ставки иных банков.

При расчете векселем важно знать его цену

Но по какой бы цене не предлагалось купить вексель, следует учитывать, что процент по нему должен равняться или быть выше рентабельности юрлица, которое его приобретает.

Кроме того, рыночная цена зависит и от степени потенциального риска. Чем он выше, тем должна быть выше и процентная ставка. Стоит ее поднять по следующим причинам:

- Негативные сведения о векселедателе, как о ненадежном экономическом партнере.

- Временной отрезок для предъявления на погашение превышает один год.

- Цена сделки подозрительно высокая.

На расчетную стоимость также повлияет и общая ситуация в экономике страны. Нестабильная финансовая картина автоматически повышает кредитные проценты.

При реализации дисконтного векселя его цена рассчитывается по следующей формуле:

Например, вексель на сумму 1 млн. рублей сроком обращения 6 месяцев продается с дисконтом 10 %

S =10000000 * (1 - 0.1 * 6)

S = 400000 рублей.

Как рассчитывается доходность векселя

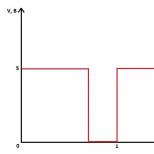

Учитывая, что существует два способа получения дохода по векселю, то и способы их оценки разнятся. Первым являются начисленные проценты. В таком случае формула будет выглядеть следующим образом:

При втором варианте в качестве дохода выступает разница между суммой при погашении и ценой реализации (или приобретения). В данном случае расчет осуществляется следующим образом:

При условии, что вексель выписывают с расчетом, что в обороте он будет находиться менее года, для доходности следует применить следующую формулу:

Следует учитывать, что при расчете доходности по формуле точных процентов за основу берется понимание, что в году 365 дней. Если же используется метод обыкновенных процентов, то предполагается, что дней в году – 360, а в месяце – 30.

На сайтах, посвященных финансовой тематике, размещено огромное количество формул, которые помогают определить прибыль. В ряде случаев необходимо учитывать, что ценная бумага может быть беспроцентной или при выдаче займа кредитор удерживает комиссионные. Все эти данные должны быть учтены.

В процессе расчета прибыли главное учесть, что номинальная стоимость векселя – это сумма, которая определена при его выпуске, и обязательно должна быть указана на лицевой стороне. Если она не проставлена, нотариус имеет право выразить протест. А это может привести к отказу по платежам.

О векселях будет рассказано в видео:

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть!

Наш юрист может бесплатно Вас проконсультировать - напишите вопрос в форме ниже:

Бесплатная консультация с юристом

Заказать обратный звонок