Нормативное обеспечение. Информационное обеспечение финансового менеджмента Информационное обеспечение финансового менеджмента работа

При разработке и реализации финансовой политики руководство организации вынуждено постоянно принимать управленческие решения, выбирая из множества альтернативных вариантов. В выборе наиболее выгодного решения важнейшую роль играет своевременная и точная информация.В современной экономической ситуации хозяйствующие субъекты, особенно крупные корпорации, тратят много средств и времени на постоянное обеспечение информационной составляющей своей финансовой политики . Стоимость информации определяют не только количеством затраченного живого и овеществленного труда на ее формирование или разработку, систематизацию, анализ и хранение, на нее также влияют ее достоверность, своевременность получения, сопоставимость и эксклюзивность. Рыночная стоимость информации не должна восприниматься только как прямая ее покупка за деньги на финансовых рынках. Отсутствие такой информации может стоить предприятию огромных сумм прямых убытков, упущенной выгоды, тактически и стратегически неверных управленческих решений. Информационное обеспечение принимаемых решений относится к числу ключевых элементов системы управления организацией.

Информация — это сведения, уменьшающие неопределенность в той области, к которой они относятся.

В качестве информации можно оценивать данные, которые раскрывают объект и предмет изучения с новой, ранее неизвестной стороны. При этом к информации предъявляются следующие требования:

. значимость — насколько привлекаемая информация влияет на результаты финансовых решений;

. полнота — завершенность круга информационных носителей и показателей, необходимых для проведения анализа, планирования и принятия решений;

. достоверность — насколько формируемая информация адекватно отражает реальное состояние и результаты финансовой деятельности;

. своевременность — соответствие формируемой информации потребности в ней по периоду ее использования;

. понятность — простота построения и доступность понимания теми категориями пользователей, для которых она предназначена;

. релевантность (избирательность) — достаточно высокая степень использования формируемой информации в процессе управления финансовой деятельностью организации;

. сопоставимость — возможность сравнительной оценки показателей в динамике;

. эффективность — затраты по привлечению определенных информационных показателей не должны превышать эффект, получаемый в результате ее использования;

. необходимая достаточность — необходимые для конкретного предприятия объем и точность информации.

Информационное обеспечение финансовой политики предприятия можно разделить на две крупные категории: формируемое из внешних источников и внутренних источников.

Система показателей информационного обеспечения финансовой политики предприятия, формируемая из внешних источников:

1) показатели, характеризующие общеэкономическое развитие страны: темп роста внутреннего валового продукта и национального дохода; объем эмиссии денег в рассматриваемом периоде; денежные доходы населения; вклады населения в банках; индекс инфляции; учетная ставка центрального банка.

Данный вид информативных показателей служит основой для проведения анализа и прогнозирования условий внешней среды функционирования предприятия при принятии стратегических решений в финансовой деятельности (стратегия развития его активов и капитала, инвестиционная деятельность, формирование системы целевых направлений развития). Формирование системы показателей этой группы основано на публикуемых данных государственной статистики.

2) показатели, характеризующие конъюнктуру финансового рынка:

. виды основных фондовых инструментов (акций, облигаций, деривативов и т.п.), обращающихся на биржевом и внебиржевом фондовых рынках;

. котируемые цены предложения и спроса основных видов фондовых инструментов;

. кредитная ставка отдельных коммерческих банков, дифференцированная по срокам предоставления финансового кредита;

. депозитная ставка отдельных коммерческих банков, дифференцированная по вкладам до востребования и срочным вкладам;

. официальный курс отдельных валют.

Система нормативных показателей этой группы служит для принятия управленческих решений при формировании портфеля долгосрочных финансовых инвестиций, краткосрочных финансовых вложениях, при выборе вариантов размещения свободных денежных средств и т.д. Формирование системы показателей этой группы основано на периодических публикациях Центрального банка, коммерческих изданий, фондовой и валютной бирж, а также официальных статистических изданий;

3) показатели, характеризующие деятельность контрагентов и конкурентов. Система информативных показателей этой группы необходима в основном для принятия оперативных управленческих решений по отдельным аспектам формирования и использования финансовых ресурсов. Источники формирования показателей этой группы — публикации отчетных материалов в прессе (по отдельным видам хозяйствующих субъектов такие публикации являются обязательными), соответствующие рейтинги с основными результативными показателями деятельности (по банкам, страховым компаниям), а также платные бизнес-справки, предоставляемые отдельными информационными компаниями;

4) нормативно-регулирующие показатели. Систему этих показателей учитывают при подготовке финансовых решений, связанных с особенностями государственного регулирования финансовой деятельности предприятий. Источники формирования показателей этой группы — нормативно-правовые акты, принимаемые различными органами государственного управления.

Показатели информационного обеспечения финансового менеджмента, формируемые из внутренних источников, в свою очередь, могут быть разделены на две группы:

1) первичная информация:

. данные из форм бухгалтерской отчетности (показатели бухгалтерского баланса; отчета о прибылях и убытках; отчета об изменении капитала; отчета о движении денежных средств; приложения к бухгалтерскому балансу; отчета о целевом использовании полученных средств)1, а также показатели отчетности, формируемой в соответствии с Международными стандартами финансовой отчетности;

. показатели оперативного финансового и управленческого учета. Систему информативных показателей этой группы широко используют как внешние, так и внутренние пользователи. Она применима при финансовом анализе, планировании, разработке финансовой стратегии и политики по основным аспектам финансовой деятельности, дает наиболее агрегированное представление о результатах финансовой деятельности предприятия;

2) информация, полученная при финансовом анализе.

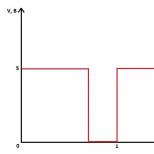

Основные этапы финансового анализа деятельности организации представлены на рис. 1.4.

При финансовом анализе можно использовать следующие методы ":

. горизонтальный анализ (сравнение финансовых показателей с показателями предшествующего периода и нескольких предшествующих периодов);

. вертикальный анализ (структурный анализ активов, пассивов и денежных потоков);

. сравнительный анализ (со среднеотраслевыми финансовыми показателями, показателями конкурентов, отчетными и плановыми показателями);

. анализ финансовых коэффициентов (финансовая устойчивость, платежеспособность, оборачиваемость, рентабельность);

. интегральный финансовый анализ и др.

Таким образом, для успешной реализации финансовой политики предприятия руководству необходимо, во-первых, обладать достоверной информацией о внешней среде и прогнозировать ее возможные изменения; во-вторых, иметь сведения о текущих параметрах внутреннего финансового положения; в-третьих, систематически проводить анализ, позволяющий оценить результаты хозяйственной деятельности отдельных ее аспектов как в статике, так и в динамике.

Кроме того, предприятие должно проводить открытую информационную политику, особенно с потенциальными инвесторами, кредиторами, органами власти. Финансовая политика, не подкрепленная регулярным, достоверным информационным обменом с инвесторами, отрицательно сказывается на рыночной стоимости предприятия.

Рис. 1.4. Основные этапы оценки финансового состояния организации

Финансовый менеджмент как подсистема управления организацией может успешно функционировать лишь при наличии определенных видов обеспечения. Грамотное управление любой социально-экономической системой невозможно без надлежащего информационного обеспечения ее управленческого персонала. Данный тезис особенно актуален для участников современной жесткой конкурентной, динамично меняющейся бизнес-среды. Этим предопределяются особая роль и значимость информационных ресурсов, доступных управленческому персоналу фирмы.

Информация - это сведения, уменьшающие неопределенность в той области, к которой они относятся. Иными словами, не любые данные можно квалифицировать как информацию, а лишь тс, которые раскрывают объект внимания с какой-то новой, ранее неизвестной стороны. Из приведенного определения можно сделать очень важный вывод: информация сама по себе не существует, существуют лишь данные (информационные ресурсы, информационное сырье), из которых можно почерпнуть информацию. Таким образом, информация генерируется в процессе обращения приемника информации к информационному сырью, а потому она вариабельна и весьма субъективна.

К исходным данным, потенциально несущим информацию, предъявляются различные требования, в том числе: достоверность, полнота, своевременность, необходимая достаточность, актуальность, достаточная точность и т. п.

Информационное обеспечение процесса управления финансами - это совокупность, во-первых, информационных ресурсов (информационная база) и, во-вторых, способов их организации, необходимых и пригодных для реализации аналитических и управленческих процедур, обеспечивающих финансовую сторону деятельности компании.

Все информационные ресурсы, имеющие отношение к финансовой деятельности организации, можно сгруппировать в шесть крупных блоков: сведения регулятивно-правового характера, сведения нормативно-справочного характера, данные системы бухгалтерского учета, данные налогового учета, статистические данные и несистемные данные.

Сведения внутри каждого блока поддаются структуризации, в том числе с позиции степени конфиденциальности и доступности.

Что касается организационной стороны информационного обеспечения, то она может быть построена по-разному - в зависимости от финансовых, технических и других запросов и возможностей хозяйствующею субъекта. Здесь возможны различные варианты, например создание и постоянная актуализация собственной информационной базы, использование одной из специализированных баз типа «Гарант», «Кодекс» или «КонсультантПлюс», сочетание информационных возможностей сторонних организаций и собственных источников данных и др.

В системе информационного обеспечения процесса управления ключевую роль играет бухгалтерская отчетность. Речь идет не об информационном обеспечении текущего управления (для этого могут использоваться оперативные данные и данные текущего бухгалтерского учета), а об обеспечении финансовых решений тактического и стратегического характера, от которых зависит судьба предприятия и в известном смысле судьба его владельцев.

Бухгалтерская отчетность представляет собой наиболее достоверную информационную модель предприятия, доступную, как правило, для широкого пользования; последнее обстоятельство как раз предполагает и предопределяет значимую достоверность этого информационного источника. Тем не менее, понятие достоверности данных бухгалтерской отчетности не следует абсолютизировать.

Определение бухгалтерской отчетности может быть дано исходя из логики собственно бухгалтерского учета, который процедурно реализуется путем: а) открытия счетов в начале очередного учетного периода; б) отражения на них текущих операций в системе двойной записи; в) закрытия счетов и формирования отчетности за истекший период. Поэтому бухгалтерская отчетность есть система показателей об имущественном и финансовом положении хозяйствующего субъекта, а также финансовых результатах его деятельности за отчетный период, представленных, как правило, в табличной форме и сформированных непосредственно в результате закрытия счетов Главной книги.

Поскольку при закрытии счетов их сальдо могут попадать либо в отчет о прибылях и убытках, либо в баланс, основными формами бухгалтерской отчетности являются именно эти две формы; любые другие формы (а, например, в годы советской власти их число доходило до двух десятков), по сути, являются аналитическими расшифровками или дополнением к упомянутым двум формам.

Бухгалтерская отчетность имеет многоцелевой характер. Она может использоваться как для внутрипроизводственных целей (имеются в виду цели собственников предприятия, его управленческого персонала и бухгалтерской службы), так и для целей анализа, планирования и контроля на данном предприятии, поскольку представленные в ней итоговые результаты деятельности предприятия за период позволяют реализовать эти функции.

Согласно Закону «О бухгалтерском учете» бухгалтерская отчетность коммерческой организации определена в следующем составе:

Бухгалтерский баланс (форма № 1);

Отчет о прибылях и убытках (форма № 2);

Приложения к ним, предусмотренные нормативными актами;

Аудиторское заключение;

Пояснительная записка.

Состав приложений уточняется другими нормативными документами: Положениями по бухгалтерскому учету, приказом Минфина России с рекомендательными форматами отчетности и др. Согласно упомянутым документам к приложениям относятся: отчет о движении капитала (форма № 3), отчет о движении денежных средств (форма № 4) и приложение к бухгалтерскому балансу (форма № 5). Эти пять форм как раз и составляют годовую отчетность фирмы; помимо нее фирма обязана составлять промежуточную бухгалтерскую отчетность (за квартал нарастающим итогом), к которой относятся формы № 1 и 2. Все эти формы являются основой информационной базы финансового менеджмента.

Формы бухгалтерской отчетности представляют собой единое целое, поскольку с разных сторон дают характеристику финансового состояния и финансовых результатов, достигнутых предприятием за отчетный период. Этим формам присущи логические (взаимодополнение и корреспонденция форм), а также прямые и косвенные информационные (контрольные соотношения между статьями) взаимосвязи.

При составлении отчетности существенную роль играют принципы бухгалтерского учета. В частности, в соответствии с принципом исторических цен принято отражать активы по себестоимости; в соответствии с принципом осторожности некоторые виды активов показывают в балансе с учетом начисленных резервов.

Основную аналитическую нагрузку среди отчетных форм несет баланс. С позиции аналитика из множества видов балансов наибольшую значимость имеет аналитический баланс-нетто, в котором проведены определенная перекомпоновка и укрупнение статей, подразделов и разделов, а также выполнена процедура «очистки» от регулирующих статей, искажающих валюту (т. е. итог) баланса.

В отношении основных составных частей баланса - актива и пассива могут быть даны различные их интерпретации. Актив баланса имеет две основные трактовки: предметно-вещностную (актив - это опись инвентаря) и затратно-результатную (актив - это расходы ради будущих доходов). Пассив баланса имеет юридическую и экономическую интерпретации. Согласно первой пассив - это сумма обязательств предприятия перед его собственниками и контрагентами; согласно второй пассив представляет собой свод источников средств.

Любая статья в пассиве должна трактоваться не как собственно финансовые ресурсы, а как некий условный источник, за которым стоит реальное физическое или юридическое лицо, предоставившее хозяйствующему субъекту денежные средства в прямой или опосредованной форме. Поскольку возникшие в связи с предоставлением средств обязательства раньше или позже будут непременно погашены, соответствующий источник вполне может исчезнуть. Источники средств и собственно средства - это совершенно разные категории, поэтому они и представлены в различных разделах - соответственно в пассиве и активе баланса.

Одним из элементов пассива баланса является прибыль. При этом прибыль - это условный расчетный показатель, а не реальные средства, которые можно использовать в операциях купли-продажи.

Баланс как основная отчетная форма может быть составлен различным образом, при этом каждому представлению соответствует свое балансовое уравнение. Существует три основных балансовых уравнения:

LTA + СA=Е+ (LTL + CL), (1)

А-L = Е, (2)

LTA + (СА - CL) = Е + LTL, (3)

где А - активы фирмы;

Е - капитал собственников фирмы;

LTL - долгосрочные обязательства;

CL - краткосрочные обязательства;

L - обязательства (краткосрочные и долгосрочные);

LTA - внеоборотные активы;

СА - оборотные активы.

Приведенные уравнения позволяют составить балансы, ориентированные соответственно на менеджеров и кредиторов (уравнение (1)), собственников фирмы (уравнение (2)), инвесторов, т. е. собственников фирмы и ее лендеров (уравнение (3)).

Показатели отчета о прибылях и убытках могут существенно меняться в зависимости от того, какой метод - начисления или кассовый - применяется в компании для расчета выручки и финансовых результатов. Метод начисления является основным и используется по умолчанию.

Теоретически число методов исчисления выручки и финансовых результатов не ограничивается двумя, поскольку ключевым моментом в операциях купли-продажи является не отгрузка товаров или поступление денежных средств, а момент перехода права собственности и риска случайной гибели от одного контрагента к другому. Эти обстоятельства определяются так называемыми условиями франкировки (базисными условиями поставки (Инкотермс)).

Каждая хозяйственная операция вызывает изменение в финансовом состоянии предприятия, что немедленно отражается на балансе (в случае если бы баланс составлялся после каждой операции). Существуют четыре типа изменений в балансе: а) увеличение валюты баланса в случае одновременного и равновеликого увеличения актива и пассива; б) уменьшение валюты баланса в случае одновременного и равновеликого уменьшения актива и пассива; в) изменения в составе активов (валюта баланса не меняется); г) изменения в составе источников (валюта не меняется). (Отметим, что в пунктах а) и б) неравновеликого увеличения или уменьшения актива и пассива баланса в силу двойной записи быть не может.)

меняемой в России и в экономически развитых странах.

Особенности отчетности предприятий в годы советской власти:

а) множественность форм;

б) их централизованное утверждение;

в) их отраслевая ориентация;

г) наличие плановых показателей в балансе;

д) регламентация соотношений между отдельными статьями баланса;

е) обязательность составления месячной отчетности;

ж) почти ежегодная изменчивость;

з) составление баланса в оценке брутто;

и) регламентированность процедур учета, оценки и представления отчетных данных.

Особенности отчетности российских коммерческих организаций на современном этапе развития экономики : а) ориентация на МСФО;

б) уменьшение числа форм;

в) отказ от отраслевой ориентации;

д) составление баланса в оценке нетто;

е) доминанта двух основных и равноважных

отчетных форм - баланса и отчета о прибылях и убытках; ж) публичность отчетности;

з) размежевание финансовой и налоговой отчетности;

и) специфика представления прибыли в отчетности;

к) возможность выбора процедур учета, оценки и представления отчетных данных.

Кроме данных бухгалтерской отчетности организации и первичных документов, отражающих деятельность компании, источниками получения информации для финансового менеджера являются официальные статистические данные, валютные курсы, данные рейтинговых агентств, биржевая информация (котировки, индексы), результаты маркетинговых исследований рынка и т.п.

Информационное обеспечение

Информационное обеспечение финансовой деятельности предприятия представляет собой процесс непрерывного целенаправленного подбора соответствующих информативных показателей, необходимых для осуществления эффективных управленческих решений по всем аспектам финансовой деятельности предприятия.

Формирование системы информативных показателей для конкретного предприятия связано с ее организационно-правовой формой, отраслевыми особенностями, объемом, степенью диверсификации хозяйственной деятельности и другими условиями. Поэтому вся совокупность показателей, включаемых в информационную базу финансового механизма, группируется по видам источников информации и требует уточнения по каждой группе применительно к практической деятельности конкретного предприятия.

Первая группа -- это показатели, характеризующие общеэкономическое развитие страны. Эти показатели предназначены для прогнозирования возможных изменений во внешней среде функционирования предприятия при принятии стратегических решений в области финансовой деятельности. Формирование системы показателей первой группы основывается на публикуемых данных государственной статистики.

- 1) темп роста внутреннего валового продукта и национального дохода;

- 2) объем бюджетного дефицита;

- 3) объем эмиссии денег в рассматриваемом периоде;

- 4) денежные доходы населения;

- 5) вклады населения в банках;

- 6) индекс инфляции;

- 7) учетная ставка ЦБ.

Ко второй группе относятся основные информативные показатели, характеризующие отраслевую принадлежность предприятия, такие, как:

- 1) общая сумма используемого капитала, в том числе собственного капитала фирмы;

- 2) общая сумма активов фирмы, в том числе оборотных;

- 3) сумма балансовой прибыли по основной деятельности фирмы;

- 4) объем произведенной (реализованной) продукции;

- 5) ставка налогообложения прибыли по основной деятельности;

- 6) индекс цен на продукцию отрасли и др.

Данные показатели необходимы для принятия управленческих решений по вопросам оперативной финансовой деятельности предприятия. Источником их формирования служат публикации отчетных материалов в прессе, соответствующие рейтинги, платные бизнес - справки, предоставляемые на рынке информационных услуг.

Третья группа -- это показатели, характеризующие конъюнктуру финансового рынка. Система информативных показателей этой группы служит для принятия управленческих решений в области формирования портфеля долгосрочных финансовых инвестиции, осуществления краткосрочных финансовых вложений и других операций.

К данной группе относятся следующие показатели:

- 1) вилы основных, котируемых фондовых инструментов, обращающихся на биржевом и внебиржевом фондовом рынке;

- 2) котируемые цены спроса и предложения основных видов фондовых инструментов;

- 3) объемы и цены сделок по основным видам фондовых инструментов;

- 4) сводный индекс динамики пен на фондовом рынке;

- 5) кредитная ставка отдельных банков;

- 6) депозитная ставка отдельных банков;

- 7) официальные курсы отдельных валют;

- 8) курсы покупки-продажи отдельных валют, установленные банками.

Формирование системы показателей этой группы основывается на публикациях периодических изданий, фондовой и валютной биржи, а также на соответствующих электронных источниках информации.

Последняя, четвертая группа -- это показатели, формируемые из внутренних источников информации предприятия по данным управленческого и финансового учета. Система показателей данной группы составляет основу информационного обеспечения финансовой деятельности предприятия и включает в себя:

- 1) показатели, характеризующие финансовое состояние и результаты финансовой деятельности предприятия в целом;

- 2) показателей, характеризующие финансовое состояние и результаты финансовой деятельности отдельных структурных подразделений предприятия;

- 3) нормативно-плановые показатели, связанные с финансовой деятельностью предприятия.

На основе этой системы показателей производятся анализ, прогнозирование, планирование и принятие оперативных управленческих решений по всем аспектам финансовой деятельности предприятия.

Информационное обеспечение для управляющей подсистемы финансового механизма имеет большое значение, так как при принятии управленческих решений в области финансов от качества используемой информации в значительной степени зависят объем затрат финансовых ресурсов, уровень прибыли, рыночная стоимость предприятия, правильность выбора инвестиционных проектов и финансовых инструментов инвестирования и другие показатели. Чем больше размер капитала используется предприятием, тем важнее качество информации, необходимой для принятия финансовых решений, направленных на повышение эффективности деятельности предприятия.

Информационное обеспечение функционирования финансового механизма связано с получением различной экономической, коммерческой, финансовой и другой информации.

К финансовой информации относятся сведения о финансовой устойчивости и платежеспособности партнеров и конкурентов, ценах, курсах, дивидендах, процентах на товарном, фондовом, валютном рынках, сведения о положении дел на биржевом и внебиржевом рынках, информация о финансовой и коммерческой деятельности хозяйствующих субъектов и др. Владение информацией помогает оценивать ситуацию на рынках. Различная информация (например, сведения о поставщиках, покупателях и др.) может быть одним из видов интеллектуальной собственности (ноу-хау) и вноситься в качестве вклада в уставный капитал предприятия.

Нормативное обеспечение

Нормативное обеспечение функционирования финансового механизма образуют:

- 1) инструкции;

- 2) нормативы;

- 3) нормы;

- 4) тарифные ставки;

- 5) методические указания и разъяснения и т. п.

Финансовый менеджмент

1. Цели, задачи и содержание финансового менеджмента

Целью финансового менеджмента является выработка определенных решений для достижения оптимальных конечных результатов и нахождения оптимального соотношения между краткосрочными и долгосрочными целями развития предприятия и принимаемыми решениями в текущем и перспективном финансовом управлении.

Главной целью финансового менеджмента является обеспечение роста благосостояния собственников предприятия в текущем и перспективном периоде.

Эта цель получает конкретное выражение в обеспечении максимизации рыночной стоимости бизнеса (предприятия) и реализует конечные финансовые интересы его владельца.

Основные задачи финансового менеджмента:

1). Обеспечение формирования достаточного объема финансовых ресурсов в соответствии с потребностями предприятия и его стратегией развития.

2). Обеспечение эффективного использования финансовых ресурсов в разрезе основных направлений деятельности предприятия.

3). Оптимизация денежного оборота и расчетной политики предприятия.

4). Максимизация прибыли при допустимом уровне финансового риска и благоприятной политике налогообложения.

5). Обеспечение постоянного финансового равновесия предприятия в процессе его развития, т. е. обеспечение финансовой устойчивости и платежеспособности.

Сущность финансового менеджмента: сферы влияния, субъекты и объекты управления

Финансовый менеджмент, или управление финансами предприятия, означает управление денежными средствами, финансовыми ресурсами в процессе их формирования, распределения и использования с целью получения оптимального конечного результата.

Финансовый менеджмент как наука управления финансами направлена на достижение стратегических и тактических целей хозяйствующего субъекта.

Сферы финансового менеджмента:

1.Финансовый анализ и планирование, а также финансовое прогнозирование:

Оценка и анализ активов и источников их формирования;

Оценка величины и состава ресурсов, необходимых для поддержания экономического потенциала компании и расширения ее деятельности;

Оценка источников дополнительного финансирования;

Формирование системы контроля за составлением и эффективным использованием финансовых ресурсов.

2. Обеспечение предприятия финансовыми ресурсами:

Оценка объема требуемых финансовых ресурсов;

Выбор форм их получения;

Оценка степени доступности и времени получения этих ресурсов;

Оценка стоимости обладания данным видом ресурсов (%, дисконт и др.);

Оценка риска, ассоциируемого с данным источником финансирования.

3. Распределение и использование финансовых ресурсов:

Анализ и оценка долгосрочных и краткосрочных решений инвестиционного характера;

Оптимальность времени трансформирования финансовых ресурсов в другие виды ресурсов (материальные, трудовые, денежные);

Целесообразность и эффективность вложений в основные средства, нематериальные активы и формирование их рациональной структуры;

Оптимальное использование оборотных средств;

Обеспечение эффективности финансовых вложений.

Финансовый менеджмент как система управления состоит из двух подсистем:

1) управляемая подсистема (объект управления)

2) управляющая подсистема (субъект управления).

Объектом управления является совокупность условий осуществления денежного оборота и движения денежных потоков, кругооборота стоимости, движения финансовых ресурсов и финансовых отношений, возникающих во внутренней и внешней среде предприятия.

Поэтому в объект управления включаются следующие элементы:1) Денежный оборот;2) Финансовые ресурсы;3) Кругооборот капитала;4) Финансовые отношения.

Субъект управления – совокупность финансовых инструментов, методов, технических средств, а также специалистов, организованных в определенную финансовую структуру, которые осуществляют целенаправленное функционирование объекта управления. Элементами субъекта управления являются: 1) Кадры (подготовленный персонал);2) Финансовые инструменты и методы;3) Технические средства управления;4) Информационное обеспечение.

Информационное обеспечение финансового менеджмента

Эффективность каждой управляющей системы в значительной мере зависит от ее информационного обеспечения. От качества используемой в процессе принятия решений информации в значительной степени зависят объем затрат финансовых ресурсов, уровень прибыли, рыночная стоимость предприятия.

Информационная система – это функциональный комплекс, который обеспечивает процесс непрерывного подбора информативных показателей, необходимых для осуществления анализа, планирования и подготовки эффективных управленческих решений по всем аспектам финансовой деятельности предприятия.

Информационная система финансового менеджмента призвана обеспечивать информацией не только управленческий персонал, но и внешних пользователей.

Высокая роль финансовой информации в подготовке и принятии эффективных управленческих решений предъявляет высокие требования к ее качеству.

К информационной системе предъявляются следующие требования:

Значимость;

Полнота;

Достоверность;

Своевременность;

Понятность;

Сопоставимость;

Эффективность.

Конкретные показатели этой системы формируется из внешних и внутренних источников.

Система показателей информационного обеспечения финансового менеджмента, формируемых из внешних источников, делится на четыре группы:

1. показатели, характеризующие общеэкономическое развитие страны;

2. показатели, характеризующие конъюнктуру финансового рынка;

3. показатели, характеризующие деятельность контрагентов и конкурентов;

4. нормативно-регулирующие показатели.

Система показателей информационного обеспечения финансового менеджмента, формируемых из внутренних источников, делится на три группы:

1. показатели финансовой отчетности;

2. показатели управленческого учета;

3. нормативно-плановые показатели, связанные с финансовым развитием предприятия.

Построение на предприятиях информационных систем финансового менеджмента неразрывно связано с внедрением на предприятиях автоматизированных информационных технологий управления финансовой деятельностью. Применение таких технологий предполагает использование разнообразного программного обеспечения, современных средств вычислительных устройств.

Вместе с тем следует учесть, что высокая степень автоматизации финансовой системы усиливает риск снижения ее безопасности. В связи с этим необходимо создавать соответствующие системы защиты информации.

Необходимым условием эффективного функционирования любого предприятия является наличие не только материальной и финансовой базы, но и информации, на основе которой осуществляются координация деятельности внутренних структурных подразделений, а также взаимодействие с контрагентами предприятий, государственными, финансово-кредитными и другими внешними организациями. Поэтому важнейшей функцией финансового менеджмента является формирование информационной базы, позволяющей анализировать происходящие в данный период времени процессы и на этой основе принимать правильные управленческие решения. Именно на основе сбора и анализа информационных материалов реализуется основная задача и функция финансового менеджмента? финансовое обеспечение предпринимательства (управление капиталом , его привлечение, эффективное размещение и использование, управление потоками денежных ресурсов). Весь массив необходимой для осуществления управленческого процесса информации можно условно разделить на две группы источников информации:

1) внутренняя информация, формируемая на базе внутренних документов, прежде всего финансовых (лимиты; нормативы; регламент внутреннего контроля; учетная, налоговая и амортизационная политика, принятая на предприятии);

2) внешняя информация, характеризующая состояние внешней среды, в которой функционирует субъект хозяйствования в данный период времени, и перспективы ее изменения.

Внутренняя информация. Представляет особую ценность именно для финансовых служб предприятий, и именно внутренняя информация дает исчерпывающее представление о состоянии финансов предприятия и перспективах его развития. Поэтому в своей повседневной деятельности финансовые менеджеры опираются прежде всего на внутренние источники информации. Они необходимы для выполнения всех основных функций финансового менеджмента, в числе которых общий финансовый анализ, мобилизация и распределение финансовых ресурсов , осуществление контроля за исполнением финансовых решений.

Главными достоинствами внутренней информации являются ее достоверность и надежность, оперативность получения, регулярность формирования. Эта информация представляет интерес и для внешних пользователей: кредитных учреждений, налоговых органов, органов государственной власти, различных институциональных структур, и особенно? контрагентов предприятий. Однако доступ последних к информационным источникам предприятий существенно ограничен. Для внешних пользователей основным и нередко единственным источником информации о финансовой деятельности предприятия является его годовой бухгалтерский баланс . В финансовом управлении бухгалтерские балансы также являются важнейшим информационным источником, но недостаточным для эффективного управления; необходима гораздо более широкая база данных.

Внутренние информационные источники, используемые в финансовом менеджменте, подразделяются на учетные и внеучетные. К учетным источникам относятся бухгалтерский и статистический учет и отчетность; оперативный и управленческий учет; выборочные учетные данные. Бухгалтерская отчетность, используемая для оценки финансового состояния предприятия, должна содержать данные, позволяющие: 1) оценивать динамику и перспективы изменения финансовых результатов работы предприятия; 2) оценивать имеющиеся у предприятия финансовые ресурсы, их достаточность для осуществления производственной и инвестиционной деятельности, происходящие изменения в их составе и структуре, эффективность их использования; 3) принимать обоснованные управленческие решения в области инвестиционной политики.

К внеучетным источникам относятся материалы внешнего и внутреннего аудита , внутриведомственного (например, со стороны материнских компаний) и вневедомственного (государственного) контроля (например, акты налоговых проверок), объяснительные и докладные записки и т. п.

Чрезвычайно важен грамотный подход как к формированию информационной базы, так и к ее использованию в процессе анализа и принятия финансовых решений. Так, важнейшей функцией финансового менеджмента является анализ финансовых показателей, пропорций и коэффициентов. Финансовые службы должны практически постоянно контролировать их динамику. Однако не только резкие отклонения, но и определенная стабильность должны привлекать внимание финансовых менеджеров. Первые могут быть случайным явлением, тогда как за внешней устойчивостью могут развиваться негативные процессы. В последнем случае анализ внутренней информационной базы должен дополняться анализом внешней среды.

Основу внутренней информации составляют финансовые документы, на базе которых проводится финансовый анализ, представляющий собой оценку ретроспективного (того, что было в прошлом) и перспективного (того, что будет в будущем) финансового состояния хозяйствующего субъекта с учетом результатов изучения зависимости и динамики показателей финансовой информации. Таким образом, главной целью финансового анализа является формирование оценки деятельности предприятия и его финансового положения на данный момент времени и на этой основе? выработка стратегии развития максимально полного использования финансового и производственного потенциала предприятия.

Основными информационными источниками для расчета показателей и проведения анализа финансового состояния служат годовая и квартальная бухгалтерская отчетность: Бухгалтерский баланс, Отчет о прибылях и убытках, Отчет об изменении капитала , Отчет о движении денежных средств, Приложение к бухгалтерскому балансу, данные бухгалтерского учета и необходимые аналитические расшифровки движения и остатков по синтетическим счетам.

Бухгалтерская отчетность предприятия служит основным источником информации о его деятельности. Тщательное рассмотрение бухгалтерских отчетов раскрывает причины достигнутых успехов или недостатков в работе предприятия, помогает наметить пути совершенствования его деятельности. Полный всесторонний финансовый анализ необходим не только для оценки деятельности данного предприятия, но и для того, чтобы установить, какое влияние на сложившееся финансовое положение оказали внешние и внутренние условия деятельности предприятия.

Особое значение в бухгалтерской отчетности имеет бухгалтерский баланс предприятия. Бухгалтерский баланс? это финансовый документ, выражающий в денежной оценке имущество предприятия по составу и источникам его формирования на определенную дату. В активе баланса отражается стоимость имущества долговых прав, которыми располагает предприятие на отчетную дату. Активы дают представление об экономических ресурсах или потенциале предприятия по осуществлению будущих затрат. В пассиве баланса отражаются источники собственных средств, а также обязательства предприятия по кредитам, займам, кредиторской задолженности . Таким образом, обязательства показывают объем средств, полученных предприятием: их источники, а активы? как предприятие разместило полученные им средства. Общая сумма актива должна быть равна общей сумме обязательств перед акционерами, кредиторами и инвесторами.

В построении балансов предприятий различных стран имеются особенности. Так, в странах Западной Европы разделы актива размещаются в порядке возрастания степени ликвидности входящих в них статей. Разделы пассива в балансах предприятий этих стран следуют в порядке возрастания степени востребования средств, используемых ими. Оценка от дельных статей показывается в основном на уровне номинальных сумм поступления средств, находящихся в распоряжении предприятия. Завершающим разделом актива и пассива является раздел результатов.

Балансы российских предприятий в основном построены по схеме балансов западноевропейских стран. Для выполнения аналитических исследований и оценок структуры актива и пассива баланса его статьи подлежат группировке. Главными признаками группировки статей актива считают степень их ликвидности, т. е. скорости превращения в денежную наличность, направление использования активов в хозяйстве. В зависимости от степени ликвидности активы предприятия разделяют на две большие группы: внеоборотные активы (иммобилизованные средства) и оборотные активы (мобильные средства). Оборотные активы являются более ликвидными, чем внеоборотные.

Отчет о прибылях и убытках отражает финансовые результаты деятельности предприятия за определенный период времени, соотношение доходов и расходов в процессе финансово-хозяйственной деятельности; разность между доходами и расходами составляет чистую прибыль . Отчет о прибылях и убытках используется при оценке резервов увеличения собственного капитала, а также служит в качестве исходной базы расчета налоговых выплат и дивидендов .

Отчет об изменениях капитала представляет собой форму финансовой отчетности, составленную в виде пояснений к Отчету о прибылях и убытках. В отчете отражаются: 1) размер капитала на начало отчетного периода ; 2) увеличение/уменьшение капитала за счет дополнительного выпуска или изменения номинала акций , переоценки и (или) прироста имущества, реорганизации (слияния, присоединения) юридического лица , доходов/расходов, вызывающих в соответствии с правилами учетной политики изменение размера капитала; 3) размер капитала на конец отчетного периода.

В Отчете о движении денежных средств отражаются поступления, расходование и нетто изменения денежных средств в ходе текущей хозяйственной, инвестиционной и финансовой деятельности предприятия на определенный период. Ценность этого отчета заключается в том, что он позволяет определить способность предприятия получить в ходе финансово-хозяйственной деятельности прирост денежных средств; его возможности отвечать по предъявленным обязательствам, платить дивиденды и оставаться кредитоспособным; расхождения между годовой прибылью (убытком) и реальными денежными потоками по основной хозяйственной деятельности; влияние на финансовое состояние предприятия принятых инвестиционных и финансовых решений.

Собственно уже эти четыре документа (Бухгалтерский баланс, Отчет о прибылях и убытках, Отчет о движении капитала, Отчет о движении денежных средств, Приложение к бухгалтерскому балансу), взаимно дополняющие и раскрывающие друг друга, дают достаточно полное представление о финансовом состоянии предприятия. Они позволяют определить основные факторы и условия формирования финансовых ресурсов , позитивные и негативные тенденции в управлении финансами , и сделать достаточно обоснованные выводы о перспективах развития данного предприятия. Тем не менее глубокий анализ требует использования других информационных источников, содержащихся в бухгалтерском аналитическом учете.

Внешняя информация. Формирование информационной базы, характеризующей условия и внешние факторы функционирования предприятий, является не менее важной задачей финансового менеджмента . К внешней информации относятся показатели и факторы внешнего порядка, в явной форме не связанные непосредственно с деятельностью от дельных коммерческих организаций. Существенное, нередко главное, значение здесь имеет общая экономическая ситуация, определяемая прежде всего проводимой экономической политикой. В российской практике особенно негативное влияние в 1990-х гг. оказывали сначала такие факторы, как кризисное состояние финансов реального сектора и государства, нестабильность финансового рынка ; «шоковый» спад производства, затем? затянувшаяся стагнация производственной сферы, неустойчивый и несбалансированный экономический рост; невыполнение государством своих финансовых обязательств; неурегулированность нормативно-правовой базы, регламентирующей организационно правовые формы юридических лиц, основания возникновения и порядок осуществления права собственности и других вещных прав, а также другие имущественные и иные отношения. Крайне негативное влияние оказывала и частая смена налогового законодательства, делающая налоговую политику непредсказуемой.

В современной теории не существует четкой классификации внешних факторов, формирующих внешнюю экономическую среду, в которой функционируют предприятия. В общем понимании это факторы, практически неуправляемые со стороны менеджеров предприятий (поведение поставщиков, потребителей, кредиторов и других контрагентов, состояние экономики, нормы законодательства и т. д.). Если попытаться провести группировку внешних экономических факторов, действующих на локальном уровне, то можно выделить следующие основные группы:

? общеэкономические, формирующие в стране общий климат для осуществления экономической деятельности субъектами экономики (уровень социально-экономического развития, развитость рыночной финансовой инфраструктуры, циклическая фаза и другие макроэкономические показатели и факторы);

? отраслевые, действующие преимущественно внутри какой-либо отрасли и определяющие перспективы развития отрасли в целом;

? региональные, формирующие условия экономической деятельности на территории того или иного региона или группы регионов;

? нормативно-правовые (регулирующие) ? целевые установки государственно-правового механизма регулирования экономических процессов.

Последние (основные направления экономической политики и государственно-правовой механизм ее реализации) находятся в особом ряду внешних факторов, формирующих правовую и налоговую среду. Совокупность нормативно-правовых норм можно условно разделить на две группы. Первую группу составляют законы, регулирующие общие вопросы предпринимательской деятельности (организационно правовые формы предприятий, право собственности и другие вещные права; право хозяйственного ведения, право оперативного управления и другие акты). Как правило, эти нормы не оказывают непосредственного воздействия на состав и объемы финансовых ресурсов предприятий и относятся к косвенным регуляторам.

Вторую группу составляют нормативно-правовые акты, реализующие властные полномочия государства в сфере экономики . Действие таких актов, особенно формирующих бюджетно-налоговое законодательство и относящихся к сфере тарифно-ценового регулирования, в прямой (количественной) форме отражается как на источниках формирования финансовых ресурсов, так и на структуре расходов предприятий. Например, государственные дотации отдельным отраслям промышленности и сельскому хозяйству (достаточно широко распространенная мировая практика) увеличивают объемы финансовых ресурсов. По существу, в том же направлении действуют налоговые льготы («налоговые расходы» государства), которые хотя и не приводят к прямому увеличению доходов предприятий, однако сокращают налоговые платежи и соответственно увеличивают объемы финансовых ресурсов, которые могут быть использованы предприятиями на инвестиционные цели. Напротив, отмена налоговых льгот, увеличение налоговых ставок или введение новых налогов сокращают объем средств, которые могут быть направлены на инвестиции .

Нормативно-правовые акты, относящиеся к первой группе, хотя и не содержат в себе конкретных финансовых обязательств перед государством, тем не менее устанавливают взаимные права, обязанности и ответственность, в том числе финансовую, между участниками предприятий, их контрагентами, другими заинтересованными лицами. В конечном счете эти нормы также оказывают весьма существенное воздействие на организацию финансов предприятий как с точки зрения источников формирования финансовых ресурсов, так и их использования, а соответственно и особенности финансового менеджмента.